8 Jahre nach Papayer: der neue Hype um Teenage-Neobanken

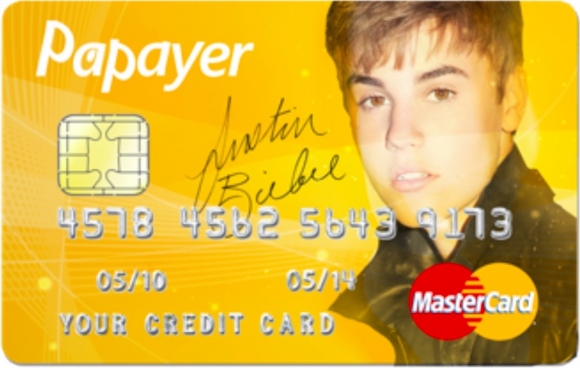

Der erste Versuch der N26-Gründer war eine Banking-App für Teenager – die Idee haben sie schnell wieder verworfen. Mittlerweile versuchen es mehrere Finanz-Startups mit ähnlichen Konzepten. Warum sollte es dieses Mal klappen?

Kann ein Konzept, dass der Investorenliebling N26 liegen gelassen hat, überhaupt erfolgreich sein? Das wollten die Geldgeber von Jes Hennig wissen. „Seit 2013 ist Einiges passiert, damals waren Neobanken generell noch unbekannt“, lautete die Antwort des Fintech-Gründers. „Das hat sich geändert, besonders Startups wie N26 oder Revolut haben dazu beigetragen, dass die Branche bekannter wurde und an Vertrauen gewonnen hat.“ In wenigen Monaten will er mit Pockid starten.

Ein altes Konzept neu gedacht

Pockid-Gründer Hennig wollte mit seinem Finanz-Startup eigentlich schon viel früher launchen, doch der Wirecard-Skandal machte dem jungen Gründer einen Strich durch die Rechnung. Kurz bevor er eine Kooperation mit dem Münchner Bankpartner unterschreiben konnte, versank das Unternehmen in einem Bilanz-Skandal.

Jetzt hat Pockid einen neuen Partner gefunden, regulatorische Fragen geklärt und will noch im ersten Halbjahr 2021 durchstarten. Es bietet eine Debit-Mastercard und Banking-App für Teenager, die Eltern können sich parallel einen Überblick über die Einnahmen und Ausgaben ihrer Kinder verschaffen.

Das Geschäftsmodell einer Smartphone-Bank für Teenager sei im Gegensatz zu vor fast einem Jahrzehnt heutzutage nicht mehr abwegig, sondern gefragt. Seit den ersten Gehversuchen der N26-Gründer 2013 ist Einiges passiert: Abgesehen von dem gesteigerten Vertrauen in Fintechs hat sich auch das Zahlungsverhalten gedreht, besonders der Onlinehandel ist massiv gewachsen. Mit Bargeld als Taschengeld kommen viele Jugendliche nicht mehr weit, vor allem für Online-Spiele und Shopping wird zunehmend Geld digital ausgegeben.

Ihre Kunden sollen mit der Debit-Mastercard zahlen und sparen, überziehen können sie das Konto allerdings nicht, sagt Hennig. Mit der App sollen Jugendlichen den digitalen Umgang mit Geld lernen, sonst sind sie bei jeder Zahlung auf die Kreditkarte der Eltern angewiesen. „Warum sollen Eltern ihre Kinder mit Bargeld an das Thema Finanzen heranführen, wenn sie doch selbst nur noch online shoppen und im Supermarkt mit dem Smartphone bezahlen?“, heißt es auf der Webseite.

Eltern sollen die Kontrolle behalten

Statt Wirecard partnert Pockid jetzt mit dem belgischen Anbieter PPS, der auch Fintechs wie Klarna, Monese und Tide als Kunden führt. Sein Geld will Pockid hauptsächlich über monatliche Gebühren verdienen, die vom Konto der Eltern abgebucht werden, Erlösquellen über den Vertrieb von Finanzprodukten sind bei Minderjährigen nicht möglich. Hinzu kommt allerdings eine kleine Interchange-Gebühr, die das Unternehmen bei Transaktionen erhält. Es muss sich zeigen, wie hoch die Zahlungsbereitschaft der Eltern ist. Den Aufbau und das kleine Team mit zehn Mitarbeitern finanziert Pockid aus einer ersten Finanzierungsrunde. Beteiligt ist etwa der Manager Arndt Groth und der Hamburger Next Commerce Accelerator. Über die Höhe will Hennig nicht sprechen.

Bei dem Geschäftsmodell sei es generell wichtig, den Eltern Kontrolle und Zugang zu den Finanzen ihrer Kinder zu geben, sagt der britische Fintech-Experte Chris Skinner. Und: „Die Accounts sollten mit den Banken der Eltern verknüpft sein.“ Wie das funktioniert sieht man bei anderen erfolgreichen Teenager-Fintechs wie dem US-Fintech Current, bei dem die Eltern über den eigenen Account beispielsweise Notifications erhalten, wenn ihre Kinder Geld ausgeben. International hat sich das Konzept in den vergangenen Jahren bewährt und mehrere Startups groß gemacht. Das britische GoHenry, das kürzlich 40 Millionen Dollar eingesammelt hat, bietet Konten für Kinder ab sechs Jahren, der französische Konkurrenten Kard ab zwölf Jahren. Für Pockid-Kunden geht es ab sieben Jahren los.

Doch das Geschäftsmodell stößt auch auf Hürden. So müssen sich Neobanken für Kinder mit der Frage auseinandersetzen, was mit ihren Kunden passiert, wenn diese erwachsen werden. Dann haben sie mehr Einkommen, mehr Gespartes und kommen auf eine höhere Zahl an Transaktionen – Erwachsene sind also auch die lukrativere Zielgruppe. Ein Hauptgrund für den Pivot von Papayer zu N26. Darin liegt allerdings auch eine Chance: Für Current, das sich hauptsächlich an Erwachsene richtet, ist die Teenager-Sparte seines Angebots ein Weg, Kunden frühzeitig an sich zu binden. Die DKB hat mit seinem u18-Konto einen ähnlichen Versuch unternommen.

Teenager-Apps binden ihre Kunden früh an die eigene Marke

Auch Pockid will seine Kunden nicht loswerden, wenn sie 18 geworden sind. „Wir richten unser Angebot an die Gen Z, wir werden also mit unseren Kunden wachsen“, sagt Hennig. Zu einem späteren Zeitpunkt sind also auch Konten für Erwachsene denkbar. Dabei muss das Produkt dann den Spagat schaffen, optisch ansprechend für Teenager zu bleiben und den komplexeren Banking-Ansprüchen von Erwachsenen gerecht zu werden.

Besonders in Deutschland bietet ein Angebot für Teenager durchaus Chancen, auch wenn sie weniger Geld einbringen. Challengerbanken wie N26 und Vivid bedienen Teenager derzeit nicht, die 2015 gegründete Taschengeld-App Okiko aus Mönchengladbach schaffte es nie aus der Betaphase. Nach Informationen von Finance Forward plant das Unternehmen bald jedoch einen Relaunch mit neuem Konzept. Pockid ist derzeit also ein First-Mover. Mit der Position hofft es, einfacher Kunden gewinnen zu können. Besonders Marketingkanäle wie die sozialen Netzwerke TikTok und Instagram hätten sich bei Tests als gute Kontaktmöglichkeiten erwiesen, sagt Hennig.

Wie lange dieser Vorteil anhält, ist derweil ungewiss. Denn auch N26 denke wieder über ein Produkt für Jugendliche nach, hatte Valentin Stalf im OMR-Podcast 2019 gesagt. Zunächst will das Unternehmen aber sein Produktangebot für Erwachsene ausbauen, etwa mit einem Trading-Angebot. Die meisten Kunden sind mittlerweile zwischen 30 und 50, das Startup muss in seinem Wachstumskurs also bald wieder für Nachwuchs sorgen. Das haben die N26-Konkurrenten Starling und Revolut aus Großbritannien bereits erkannt – und ihr Angebot entsprechend auf Kinder und Jugendliche ausgeweitet. Hinzu kommen einige internationale Startups, die bei Erfolgen früher oder später nach Deutschland expandieren könnten.

Eine Übersicht der globalen Teenager-Fintechs:

– Die Visa-Karte für Jugendliche ist nur ein Teil des Angebots vom US-Startup Current, das sich ansonsten hauptsächlich an Erwachsene richtet. So können Eltern, die ihr Konto bei Current haben, die Finanzen ihrer Kinder direkt im eigenen Angebot kontrollieren. Sie stellen Ausgabelimits ein und sind in der Lage bestimmte Händler sperren zu lassen. Ein Konto für Teenager kostet 36 Dollar im Jahr. Das 2015 gegründete Startup aus New York konnte von Investoren bereits 182 Millionen Dollar einsammeln, der Großteil aus einer Series C im November. Gründer Stuart Sopp hat zuvor lange Zeit bei Finanzinstituten wie Morgan Stanley, Deutsche Bank und Citi gearbeitet. Im August führte es mehr als 1,3 Millionen aktive Accounts, wobei pro Monat 100.000 hinzugekommen seien, sagte Sopp gegenüber CNBC. Wie viele davon auf Kinder und Jugendliche entfallen, ist unklar.

– Step, ein Startup aus dem kalifornischen Palo Alto, machte kürzlich damit Schlagzeilen, dass Stars wie Justin Timberlake oder auch die Influencerin Charli D’Amelio als Investoren und Testimonials gewinnen konnte. Genau wie Current ist auch Step mit insgesamt 76 Millionen Dollar gut finanziert. Es ist im Oktober gelauncht und konnte bereits im Dezember eine halbe Million Kunden verzeichnen.

– Das britische Startup GoHenry wurde 2012 gegründet und ist damit eines der ersten Fintechs, das sich an Minderjährige richtet. Gerade erst hat es eine große Finanzierungsrunde über 40 Millionen Dollar abgeschlossen, vorher machte es eine Crowdfinanzierung mit den Eltern. Mit einer Million Kunden ist GoHenry international einer der Vorreiter im Fintech-Segment für Teenager. Eltern können über die App die Visa-Karte ihrer Kinder kontrollieren.

– Einer der größten Player in der Branche ist Greenlight, das bereits 296 Millionen Dollar eingesammelt hat und mit mehr als einer Milliarde Dollar bewertet wird. Die App kostet fünf Dollar pro Monat und beinhaltet von den Eltern verwaltete, gebührenfreie Debitkarten für bis zu fünf Kinder. Darüber hinaus gibt es pädagogische Komponenten zum Thema Verdienen, Sparen, Ausgeben und Geben. Die App kommt auf zwei Millionen Nutzer.

– Kard wurde 2018 in Paris gegründet und hat bislang lediglich sechs Millionen Dollar eingesammelt. Es bietet Teenagern mit einem eigenen Bankkonto, einer eigenen IBAN und einer eigenen Mastercard-Debitkarte mehr Freiheiten als die Konkurrenz. Eltern können die Konten aufladen, allerdings nicht gesondert kontrollieren.

– Copper wurde im August 2019 gegründet und hat außer einer Seedrunde über vier Millionen Dollar und einer hippen Webseite noch nicht viel vorweisen. Es setzt stark auf Finanz-Bildung, indem es Geldprämien für das Erreichen eines Sparziels oder die pünktliche Rückzahlung an die Eltern vergibt.

– Das britische Startup Zilch ist der Versuch, eine Art Klarna für Generation Z zu werden, es setzt auf den „Buy Now, Pay Later“-Trend. Um der Verschuldung-Gefahr seiner Kunden entgegenzuwirken, setze es auf Open Banking und Künstliche Intelligenz zusammen mit Kreditprüfungen, um zu bestimmen, was sich der Kunde leisten kann, sagt Gründer Philip Belamant. „Zilch stellt sicher, dass Kunden nie zu viel Geld leihen.“ Im Dezember hat es dafür 30 Millionen Dollar eingesammelt.

– Geographisch gesehen hat Mozper große Wachstumschancen. Die mexikanische Neobank für Kinder und Jugendliche ist dem renommierten Startup-Inkubator Y Combinator entsprungen und fokussiert sich auf Lateinamerika. Dort haben es Neobanken derzeit vergleichsweise einfach, Neukunden zu gewinnen, da große Teile der Bevölkerungen ein Smartphone besitzen, aber noch kein Bankkonto. Eltern in Brasilien und Mexiko würden im Jahr etwa zehn Milliarden Dollar an Taschengeld ausgeben, sagt Finanzchef Yael Israeli. Mozper will das digitalisieren. Das Fintech ist ein Jahr alt und hat in einer Finanzierungsrunde fünf Millionen Dollar eingesammelt.