Wie Österreich die Ethereum-Blockchain bei der Vergabe von Staatsanleihen nutzt

Seit Oktober 2018 setzt die Republik Österreich als erster zentralstaatlicher Emittent Blockchain bei Auktionen für Bundesanleihen ein. Was steckt dahinter – und ist ein ähnlicher Schritt für den deutschen Staat denkbar? FinanceForward hat nachgefragt.

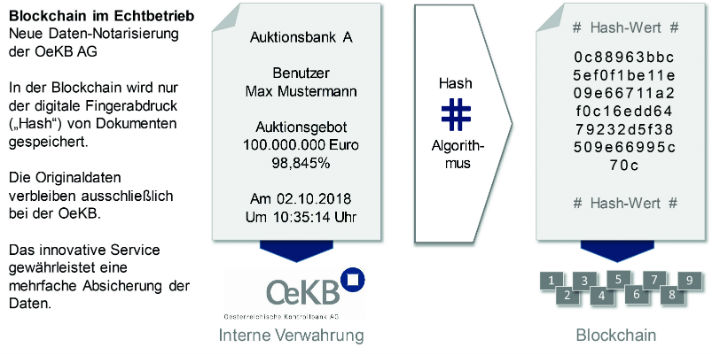

“Ethereum wird Standard für Österreichs Bundesanleihen”, “Österreich leiht sich Geld – mit Ethereum” – so oder ähnlich lauteten die Schlagzeilen im Herbst 2018. Die Republik Österreich schrieb damit Geschichte: Als erster Staat weltweit hat die Alpenrepublik am 2. Oktober 2018 Distributed Ledger Technologie (DLT) bei einem Auktionsverfahren eingesetzt. Allerdings nicht zum Verkauf der Staatsanleihen im Wert von 1,15 Milliarden Euro, wie die Schlagzeilen vermuten ließen. “Die Blockchain-Technologie dient lediglich der Daten-Notarisierung”, stellt die Österreichische Bundesfinanzierungsagentur (OeBFA) klar, die für die Aufnahme von Schulden, das Schuldenportfoliomanagement und die Kassenverwaltung des Bundes zuständig ist und somit auch die Versteigerung der Bundesanleihen in Auftrag gibt. “Die Notarisierung ist ein neuer, zusätzlicher Support-Prozess im Rahmen des Auktionsverfahrens”, heißt es auf Nachfrage. “Die Blockchain-Technologie wird im konkreten Anwendungsfall unterstützend als weitere Sicherheitsebene eingesetzt.”

Doppelt sicher

Das Prozedere auf Basis der öffentlichen Blockchain Ethereum – nach Bitcoin die Kryptowährung mit der zweitgrößten Marktkapitalisierung – läuft laut OeBFA wie folgt: Wie bisher geben die Bieter-Banken ihre Gebote in die von der Oesterreichischen Kontrollbank (OeKB) betriebenen, voll-elektronischen ADAS-Plattform (Austrian Direct Auction System – System für die Auktionierung von österreichischen Bundesanleihen) ein. Neu hingegen ist, dass für jeden Report zur Auktion, der per Email übermittelt wird, durch ein Verschlüsselungsverfahrens ein unverwechselbarer digitaler Fingerabdruck, ein Hash-Wert, erstellt wird. Dieser ist dem Ausgangsdokument eindeutig zuzuordnen, lässt aber keine Rückschlüsse auf konkrete Dateninhalte zu. Der Hash-Wert wird unveränderlich in der Blockchain gespeichert. So können die Auktionsteilnehmer nicht nur transparent nachvollziehen, dass diese sensiblen Dokumente nicht manipuliert werden. Gleichzeitig kann das Originaldokument in den Rechenzentren der OeKB, die für die Durchführung der Auktionen zuständig ist, lokal und sicher aufbewahrt werden, wobei auch die Unverfälschtheit des Dokuments garantiert wird.

“Dieses Mehr an Sicherheit trägt zu einem hohen Vertrauen in das Auktionsverfahren von österreichischen Bundesanleihen bei und stärkt das gute Standing Österreichs am Markt, was indirekt auch zu günstigen Finanzierungskosten beitragen kann”, wird OeBFA-Chef Markus Stix in einer Pressemitteilung zitiert. Inwiefern dies bereits eingetroffen ist oder möglicherweise noch eintreffen wird, kann die OeBFA auf Nachfrage “aus heutiger Sicht seriöser Weise nicht beziffern”. Eine Einordnung, ob die Blockchain-Nutzung in diesem Fall eher eine PR-Aktion oder wirklich ein sinnvoller Use Case ist, fällt dementsprechend schwer. Die Reaktionen der Öffentlichkeit und der Investoren seien so positiv, dass der eingesetzte Notarisierungsservice auf Blockchain-Basis von nun an bei jeder Bundesanleihen-Auktion zur Anwendung kommt, so die OeBFA.

FinTech-Vorreiter unter sich

Der Blockchain-basierte Notarisierungsservice ist nicht die erste Aktion, mit der Österreich ein progressives Image in diesem Bereich vermitteln will. “Die Republik Österreich hat eine lange Tradition in Bezug auf innovative Kapitalmarktlösungen”, so Markus Stix, Geschäftsführer der OeBFA. 2012 sei Österreich weltweit der erste Staat gewesen, der Dual-Syndizierungen bei Bundesanleihe-Neubegebungen eingeführt habe, und 2017 sei mit der 100-jährigen Bundesanleihe die Staatsanleihe mit der längsten fixierten Laufzeit der Welt emittiert worden. Erst kürzlich hat Finanzminister Hartwig Löger darüber hinaus im Rahmen der Fintech Week die Wichtigkeit der Digitalisierung des Finanzdienstleistungssektors betont. Um diesen in die Praxis umzusetzen wurde ein Fintech-Beirat im Ministerium installiert. Auch mit dem “wirtschaftspolitischen Schwerpunkt” Blockchain habe man sich bereits seit einiger Zeit intensiv beschäftigt und mehrere Prototypen evaluiert, erklärt die OeBFA im Gespräch.

Österreich ist damit nicht allein. Auch andere wollen die Blockchain im Rahmen von Bank-Prozessen zur Effizienzsteigerung und Qualitätssicherung einsetzen: Schon Ende August emittierten die Weltbank und die Commonwealth Bank von Australien (CBA) in einer gemeinsame Initiative mit dem “Bond-i” die weltweit erste Anleihe ausschließlich über Blockchain. Der Deal über umgerechnet rund 63 Millionen Euro umfasste Zweijahresanleihen, die eine Rendite von 2,251 Prozent bieten sollen. Ein paar Monate früher führte die Sberbank CIB – die Kommerz- und Investmentbanksparte von Russlands größter Bank Sberbank – die wohl erste Blockchain-basierte kommerzielle Transaktion von Anleihen in Russland durch.

Deutschland: “Noch nicht ausgereifte Technologie”

“Da bereits einige Emittenten Wertpapiere unter Nutzung einer DLT begeben haben, kam die Nutzung durch einen zentralstaatlichen Emittenten nicht völlig unerwartet”, reagiert das deutsche Bundesministerium der Finanzen (BMF) auf die Entwicklungen im Nachbarland eher verhalten. So interessant die Entwicklungen auch seien, man selbst habe derzeit keine Ausgabe von Bundeswertpapieren mit Hilfe von Blockchain geplant. “Für die Primärmarktemissionen von Bundeswertpapieren wird das von der Deutschen Bundesbank betriebene Bund-Bietungs-System (BBS) genutzt”, heißt es auf Nachfrage. “Die von der Österreichischen Finanzagentur auf eine Blockchain übertragenen Funktionen¸ die nur Teilaspekte des gesamten Auktionsprozesses betreffen, werden im BBS effizient und sicher abgebildet.”

Die deutschen Experten sehen beim Einsatz von Blockchain derzeit keine eindeutig erkennbaren prozessualen oder ökonomischen Vorteile. Im Gegenteil: Das wirtschaftliche und politische Risiko durch die Anwendung einer derzeit noch nicht ausgereiften Technologie ist nach Einschätzung des BMF für den Bund als Benchmark Emittent im Euroraum zu hoch. „Unklarheiten beziehungsweise Bedenken bei der Nutzung einer DLT bestehen insbesondere hinsichtlich der Abbildung des Geldflusses in Euro, hinsichtlich eines standardisierten Verfahrens für die DLT und hinsichtlich der Sicherheitsaspekte“, erklärt das BMF, das bis Sommer 2019 eine eigene Blockchain-Strategie entwickeln möchte. Die Entwicklungen und den Einsatz der Technologien im Schuldenmanagement beobachte man aber sehr wohl aufmerksam.

Künftige Staatsanleihen als Token?

Darauf setzen Blockchain-Befürworter und hoffen, dass diese Einwände und Bedenken durch Vorreiter wie Österreich aus dem Weg geräumt und andere Nationen von den Vorteilen der DLT-Technologie überzeugt werden können. Für die Befürworter scheint es nur eine Frage der Zeit zu sein, bis Staatsanleihen als Token realisiert und somit ausschließlich auf Blockchain-Basis laufen.

Zumindest aus der Sicht der Republik Österreich ist eine solche Zukunft allerdings so bald nicht zu erwarten: Erstens sei die Blockchain-Technologie für die zeitkritische Berechnung der Gebotsabgabe und Veröffentlichung der Ergebnisse in Millisekunden nicht geeignet, betont die OeKB. Zweitens sei auch die entstehende Datenmenge sehr groß und es wäre zu teuer, diese in einer Blockchain zu speichern. Nicht zu vergessen die Sicherheitsbedenken beim langen Verwahren: Ist etwas einmal in der Blockchain abgelegt, kann die Verschlüsselung nicht mehr geändert werden. “Die derzeit von der OeKB entwickelte und betriebene Auktionssoftware setzt alle Anforderungen optimal um”, heißt es von Seiten der Bundesfinanzierungsagentur.