Fintech-Studie: Banking-Apps sacken ab, Trading-Apps wachsen um 140 Prozent

Exklusiv: Trotz Corona haben deutsche Nutzer nicht mehr Banking-Apps installiert – sondern sogar weniger, wie Zahlen des Adtech-Startups Adjust zeigen. Deutsche Trading-Apps haben dagegen auch im internationalen Vergleich gut abgeschnitten.

Die Coronakrise rief schon nach kurzer Zeit die Digital-Propheten auf den Plan. Ihre Prognose kam schnell – und sie war eindeutig: Die Menschen würden künftig ihre Geschäfte online erledigen, egal ob Kleidungskauf oder Geldanlage. In manchen Branchen bewahrheitete sich die Vorhersage, so kletterten die Umsätze beispielsweise im Online-Handel.

Auch international stehen die deutschen Banking-Apps schlecht da. Im Vergleich zum Vorjahreszeitraum sind die App-Installationen im ersten Halbjahr 2020 um mehr als 15 Prozent gefallen, wie die Auswertung zeigt. Vergleichbare Märkte wie die USA und Großbritannien stehen weniger schlecht da.

Starker Ausreißer ist Japan, dort hatte die Regierung Ende des vergangenen Jahres durch eine Steuervergünstigung Zahlungen per Smartphone befeuert. Fünf Prozent Rabatt erhielten die Kunden, wenn sie in einem Restaurant oder kleinen Laden bargeldlos bezahlten.

Adjust deckt mit seinen Zahlen nur einen Teil des Marktes ab, auch wenn der Analysedienst viele große App-Kunden hat. Um die Ergebnisse zu vergleichen, hat Finance Forward andere Datenquellen herangezogen und mit Download-Schätzungen des Analyse-Dienstes Airnow zu den größten deutschen Banking-Apps verglichen. Auch dort zeigt sich eindeutig der Trend: In den vergangenen 18 Monaten ist die Zahl der Downloads zurückgegangen.

Fabian Schaeffer, der Fintech-Apps bei Adjust analysiert, spricht von einer Marktsättigung. Viele Nutzer hätten bereits eine App auf dem Handy. „Deshalb gibt es aktuell keinen Anlass für überproportionale Downloads, vielmehr herrscht ein stetiges Grundrauschen“, sagt Schaeffer. Im Gegensatz zu Reise- oder Spiele-Apps würden die Nutzer nur eine App auf dem Handy haben. Zusätzlich haben einige Banken beim Neukunden-Marketing auf die Bremse gedrückt.

Die Banking-Anbieter würden sich zunehmend darauf konzentrieren, in den Apps die Funktionen zu erweitern, damit die Nutzer mehr Zeit innerhalb der App verbringen. Die Smartphone-Bank N26 kündigte erst kürzlich eine Produktoffensive an, wie die Wirtschaftswoche berichtete. Details gab es noch nicht.

Aber schon jetzt zeigt sich: Die Nutzer haben die Apps häufiger verwendet. In den Kategorien Bezahl- und Bank-Apps stieg die Anzahl der Sessions, also wie oft ein Nutzer die App öffnet, im ersten Halbjahr 2020 um 40 Prozent im Vorjahresvergleich. Absolute Zahlen veröffentlich Adjust nicht. Der Trend bestätigt die Beobachtung, dass die Menschen zum Beispiel häufiger mobil bezahlen und deswegen eine Payment-App verwenden.

Erstaunlicherweise schlägt sich das nicht in den Installationen der Payment-Apps nieder. Dort steht Deutschland immer noch relativ schlecht im internationalen Vergleich da. Die Anzahl der Apps ist lediglich um einige Prozent im Vorjahresvergleich gestiegen. Über die absoluten Zahlen sagt der Vergleich allerdings nichts aus.

Dass Broker-Apps in der Zeit der Coronakrise boomen, ist bekannt. Zu den großen Gewinnern gehören zum Beispiel die Startups Trade Rebublic und Scalable Capital. Bei ihnen können Nutzer in Aktien, Anleihen und ETFs investieren, ohne hohe Gebühren zahlen zu müssen. Beide Unternehmen haben große Finanzierungsrunden eingesammelt, wie Finance Forward berichtete. Auch die klassischen Broker profitierten stark von dem Trend.

Die Auswertung von Adjust zeigt sogar, dass Deutschland im internationalen Vergleich heraussticht. Im Vergleich zum ersten Halbjahr 2019 ist die Anzahl der App-Installationen um 140 Prozent gestiegen. Viele der Apps sind auch erst im zweiten Halbjahr 2019 oder später richtig durchgestartet. Zu weiteren neuen Anbietern zählen etwa Smartbroker, Gratisbroker und Justtrade.

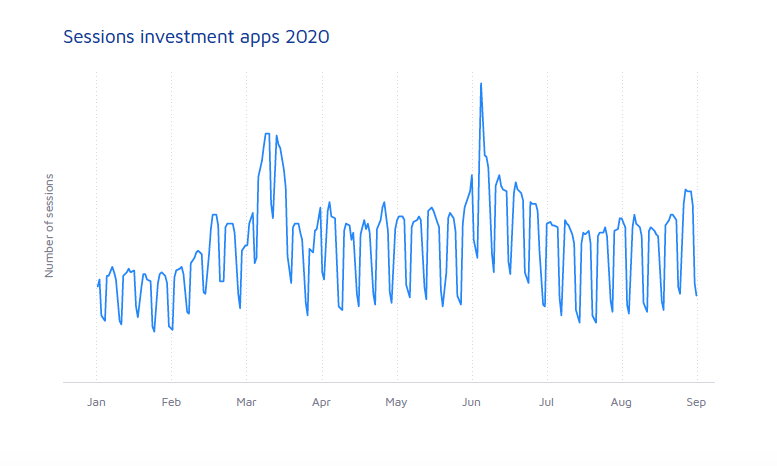

Auch dort lässt sich zeigen, wie stark der Handel mit den Brokern wuchs. Die Sessions in der App stiegen rasant im Frühjahr und fielen dann erst wieder später etwas ab. Bei einer möglichen zweiten Welle und weiteren stärkeren Schwankungen an den Finanzmärkten könnten auch die Trader wieder stärker durchstarten. Zurzeit sei etwas ruhiger, heißt es von Marktinsidern.

Wie lange der Trend weitergeht, könne man nicht vorhersagen, heißt es von Adjust-Manager Schaeffer. „Es ist im Moment jedoch schwer, Gründe dafür zu finden, warum sich der User-Zuwachs verkleinern sollte.“ Laut dem Analyse-Dienst seien die Werbekosten pro App-Installierung in den vergangenen Monaten gesunken. „Die Folge: Es werden große Budgets freigeschaltet, die sich wiederum konsequent im Zuwachs neuer User widerspiegeln.“ Die geringe allgemeine Werbenachfrage in den vergangenen Monaten habe zur Folge gehabt, dass die Kosten zum Teil um ein Vierfaches gefallen sind.

Das Potential in Deutschland ist derweil groß. Nur knapp zehn Millionen Deutsche besitzen überhaupt Aktien oder Anleihen, die Zahlen verändern sich seit Jahren nicht grundlegend. Es muss sich zeigen, ob es den Neobrokern gelingt, auch neue Anleger im großen Stil für sich gewinnen zu können.

Bei einer Umfrage der Marketing-Agentur Adisfaction und T-Online unter rund 1.000 Broker-Kunden kam heraus, dass 70 Prozent bislang ihr Wertpapiergeschäfte über einen klassischen Online-Broker tätigen. Etwa 16 Prozent sind Kunden bei Neobrokern und 14 Prozent verwenden Dienste aus beiden Kategorien.

Etwa ein Viertel der Neobroker-Kunden gab an, erst seit einem Jahr mit Aktien zu handeln. Weitere 13 Prozent sind ebenfalls noch nicht lange dabei: Sie handeln seit ein bis zwei Jahren. Es zeigt sich, dass ein Großteil der aktuellen Neobroker-Kunden schon früher mit anderen Anbietern gehandelt hat. Im Markt wird in den kommenden Monaten ein Preiskampf zwischen den etablierten und neuen Anbietern erwartet – und ein Kampf um neue Kunden.

Mitarbeit: John Stanley Hunter