In ihrem ersten Pitchdeck von 2013 skizzieren die N26-Gründer ein ganz anderes Unternehmen

Exklusiv: Mit Justin Bieber als möglichem Testimonial und der Aussicht auf ein hochprofitables Business pitchten die N26-Gründer 2013 vor Investoren um die ersten 150.000 Euro. Wir haben die Originalfolien ergattern können – und sie uns genau angeschaut.

Jeder Gründer, der etwas auf sich hält, braucht einen Gründungsmythos. Der von Valentin Stalf spielt in einer Wohnung in Wien. Damals saßen er und sein Mitgründer Max Tayenthal auf einer Couch und werkelten an ihrer Idee: einer Kreditkarte für Jugendliche.

Die beiden kämpften in den ersten Tagen mit den grundlegenden Problemen: Wie sieht es mit einem Internetanschluss aus? Woher bekommen wir einen Drucker? Das erzählte Valentin Stalf kürzlich bei einer Präsentation. (Wozu sie einen Drucker brauchten, ließ er unbeantwortet.)

Sechs Jahre später leiten die beiden ein Startup mit mehr als 1.000 Mitarbeitern und eigener Banklizenz. Insgesamt vier Millionen Kunden zählt das Unternehmen mittlerweile, wie Gründer Valentin Stalf im neuen OMR-Podcast verkündete. Es ist eines der wenigen Berliner Digitalunternehmen, das über die Landesgrenzen hinaus bekannt ist. Es heißt N26 – die Wagniskapitalgeber bewerten es mit 3,5 Milliarden Dollar. Über das Smartphone bieten das Unternehmen eine Banking-App mit kostenlosem Girokonto an.

Valentin Stalf erzählt gerne aus der Anfangsphase: Es sei „ganz, ganz schwierig“ gewesen, Geldgeber zu finden. Er hätte damals nicht gewusst, wen er ansprechen sollte – obwohl er zuvor bei Rocket Internet war. Damals in der Wiener Wohnung hätten sie auch die ersten Slides für Investoren gebaut, berichtete er kürzlich.

Genau diese Slides sind nun aufgetaucht. Sie wurden Finance Forward zugespielt. An zahlreiche Geldgeber sei die Präsentation verschickt worden, heißt es von der Person, die das Dokument damals erhalten hat. Die Präsentation ist ein Stück Startup-Geschichte, das vielleicht eines Tages im Startup-Museum ausgestellt wird. Sie zeichnet einen grundlegend anderen Weg für das Unternehmen vor.

Der Name

Es geht los mit dem Namen. Papayer sollte die Prepaid-Kreditkarte für Jugendliche heißen. Das Design der ersten Folie ist im März 2013 rudimentär. Mittlerweile sind die öffentlichen Unternehmensvorstellungen aufwendig aufbereitet. Bei den Präsentationen zeigt Valentin Stalf oft extra produzierte Videos, um Produktfeatures vorzustellen. In der ganzen Markendarstellung steckt viel Arbeit.

Die gelbe Farbe von früher, die sich in dem einfachen Logo und den Hintergrundfarben wiederfindet, ist mittlerweile komplett aus dem Firmendesign verschwunden und wurde durch einen Grünton ersetzt.

Das Team

Valentin Stalf und Max Tayenthal sind immer noch das Führungsduo des Unternehmens. Der dritte Mitstreiter aus dem Papayer-Gründungsteam ist laut Präsentation ein ehemaliger Kollege von Stalf, aus der Zeit bei Rocket Internet. Er muss das Fintech schnell wieder verlassen haben. Laut Linkedin arbeitet er mittlerweile als Freelancer. Warum er wieder gegangen ist, will N26 nicht kommentieren. Gerade in der Anfangszeit wechselte die Besetzung von Papayer, das die beiden dann zu Number26 umbenannten, schnell.

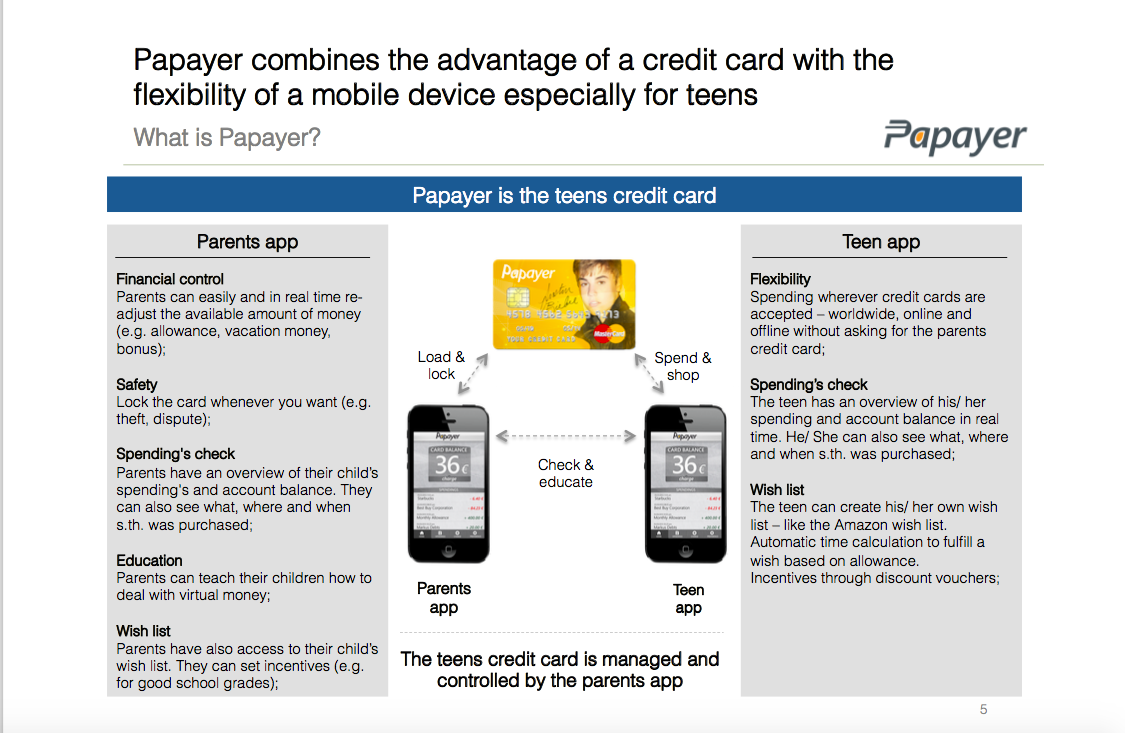

Das Modell und Design

Eine der ersten Slides erklärt die damals geplante Funktionsweise von Papayer. Über eine App sollten die Eltern die Kontrolle über das Konto ihres Kindes erhalten, sie können die Karte sperren und die Ausgaben überprüfen. Mit einer eigenen App sollte das Kind sein Konto verwalten können und zum Beispiel Wunschlisten bei Amazon erstellen, wie auf der Folie beschrieben wird. Zusätzlich sollte es Gutscheine für die Kinder geben

Als mögliches Werbegesicht für die Kreditkarte wird Justin Bieber dargestellt. Er könne auch als Testimonial herhalten, schreiben die beiden später in der Präsentation. Die Hintergrundfarbe der Kreditkarte ist ebenfalls in dem Papayer-Gelb. Da die Zielgruppe damals eine andere war, hätte das Startup die Farben umgestellt, heißt es vom Fintech auf Nachfrage.

Der Protoyp, der laut Präsentation zum damaligen Zeitpunkt bereits funktionieren soll, ist ebenfalls auf der Folie zu sehen. Er ist weit von den heutigen Design-Ansprüchen von Stalf und seinen Mitstreitern entfernt. Man muss ihnen zu Gute halten: Wir schreiben das Jahr 2013. Da sah alles noch etwas anders aus.

Der Markt

Die Ambitionen waren auch mit dem ersten Produkt schon groß. Vor allem auf das Taschengeld der jugendlichen Nutzer hatten die beiden Gründer es abgesehen. Mit 17 Jahren sollte das Budget eines Jugendlichen in Deutschland laut Präsentation bei etwa 150 Euro pro Monat liegen, jüngeren Nutzern steht noch weniger zur Verfügung. Ein kleiner Betrag im Vergleich zu den Summen, die N26-Kunden heute mit ihrem normalen Girokonto hin und her schicken. Denn das war die grundlegende Umstellung: Mit der Banking-App Number26 – später N26 – können Erwachsene ihr Konto verwalten. Die Eltern, die die Papayer-App verwendeten, hätten N26 darauf gebracht, teilt das Unternehmen mit.

Das Geschäftsmodell

An dem Slide über die Einnahmen erkennt man, welchem grundlegend anderen Spirit das Geschäftsmodell damals folgte. Gleich zum Start wollten die Gründer Gebühren einführen. 6,40 Euro rechneten sie als monatlichen Umsatz pro Jugendlichem, etwa drei Euro Gebühr. Jedes Mal abheben sollte laut Präsentation einen Euro kosten. Innerhalb von drei Jahren rechneten sie mit 231 Euro pro User, heißt es. Dies sei damals keineswegs in „Stein gemeißelt“ gewesen, teilt N26 heute mit. Es habe sich erst einmal um eine Hypothese gehandelt.

N26 folgte gleich zum Anfang einer aggressiven Wachstumsstrategie. Das Basis-Girokonto ist seitdem kostenlos, ein Premium-Angebot gab es in der ersten Zeit noch gar nicht. Die Maxime lautete: stark wachsen und Geld verdienen können wir mit den Kunden später.

Marketing und Sales

Eine weitere Slide zeigt die wichtigste Zahl des Online-Geschäfts: die Customer Acquisition Costs. Die Kenngröße gibt an, wie viel Geld ins Marketing fließen muss, um einen Kunden zu gewinnen. Auf der Folie sind die verschiedenen Marketingwege von Papayer ausgewiesen: der teuerste Kanal ist das Online-Marketing mit 31 Euro, besonders günstig sollte der Vertrieb über Partnerschaften mit 14 Euro sein, wie auf der Folie sichtbar ist. N26 will die genaue Zahl nicht kommentieren.

Auch heute sind die Kosten nicht substantiell höher: Bei N26 liegen sie heute bei ungefähr 20 Euro, wie eine Auswertung von Finanz-Szene und Gründerszene zeigte. Das Startup betont, dass die meisten Kunden ohne Marketingkosten zum Unternehmen finden.

In der Anfangszeit von Papayer gingen die Gründer noch von keinem großen Viraleffekt aus, wie sich auf einer Folie zeigt. Weniger als 20 Prozent der Kunden sollten über Weiterempfehlungen kommen.

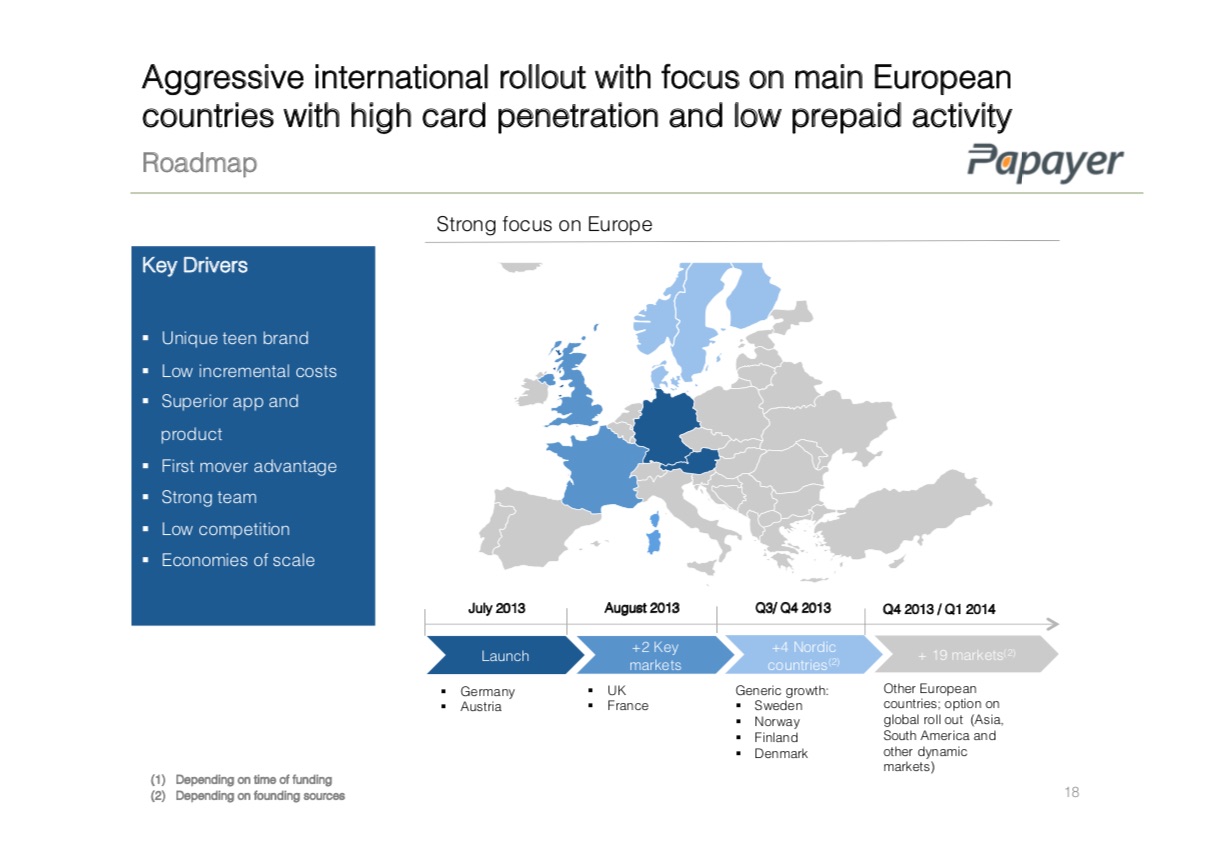

Expansion

Die Expansionspläne atmen den Geist von Rocket Internet, wie die folgende Folie zeigt. Valentin Stalf war dort vorher beschäftigt und kannte den Masterplan: schnell an den Markt und dann gleich ganz Europa besetzen.

Mit Papayer wollte Valentin Stalf innerhalb weniger Monate in acht Länder expandieren, das zeigt die Europakarte in der Präsentation. Sehr schnell sollte es in die großen europäischen Märkte Großbritannien und Frankreich gehen. Skandinavien war laut Karte als nächstes geplant – und schließlich weitere europäische Länder. Von den Stammmärkten Deutschland und Österreich aus wollte sich das Startup ausbreiten und in mehr als 19 Märkte expandieren. Auch Asien und Südamerika standen auf der Roadmap. Heute will N26 die Expansionsstrategie aus dem Jahr 2013 nicht kommentieren, da es für Papayer nie über die Betaphase hinausging.

„Aggressiv“ war die Expansion später bei N26 auch, aber die beiden Gründer ließen sich mehr Zeit zur Produktentwicklung. Mittlerweile ist das Unternehmen in mehr als 20 Märkten aktiv. Gerade Frankreich ist heute für das Bank-Startup ein wichtiger Markt und der Brasilien-Launch steht bevor. Außerdem beantragte N26 eine eigene Banklizenz. Bei Papayer war dies nicht vorgesehen.

Fundraising

Die Fundingpläne waren damals noch zurückhaltend. Etwa 150.000 Euro wollten die Gründer von Wagniskapitalgebern einsammeln. In einer frühen Phase erscheint die Summe „gar nicht so konservativ“, schreibt das Unternehmen heute im Rückblick. Die Gründer selber verzichteten – laut Präsentation – erst einmal auf das Gehalt, bis das erste richtige Geld von den Investoren kommen sollte. Es sei üblich, dass sich die Gründer am Anfang kein Geld auszahlen, teilt ein Sprecher mit. Heute sei das mit mehr als 1.000 Mitarbeitern, die N26 beschäftigt, anders.

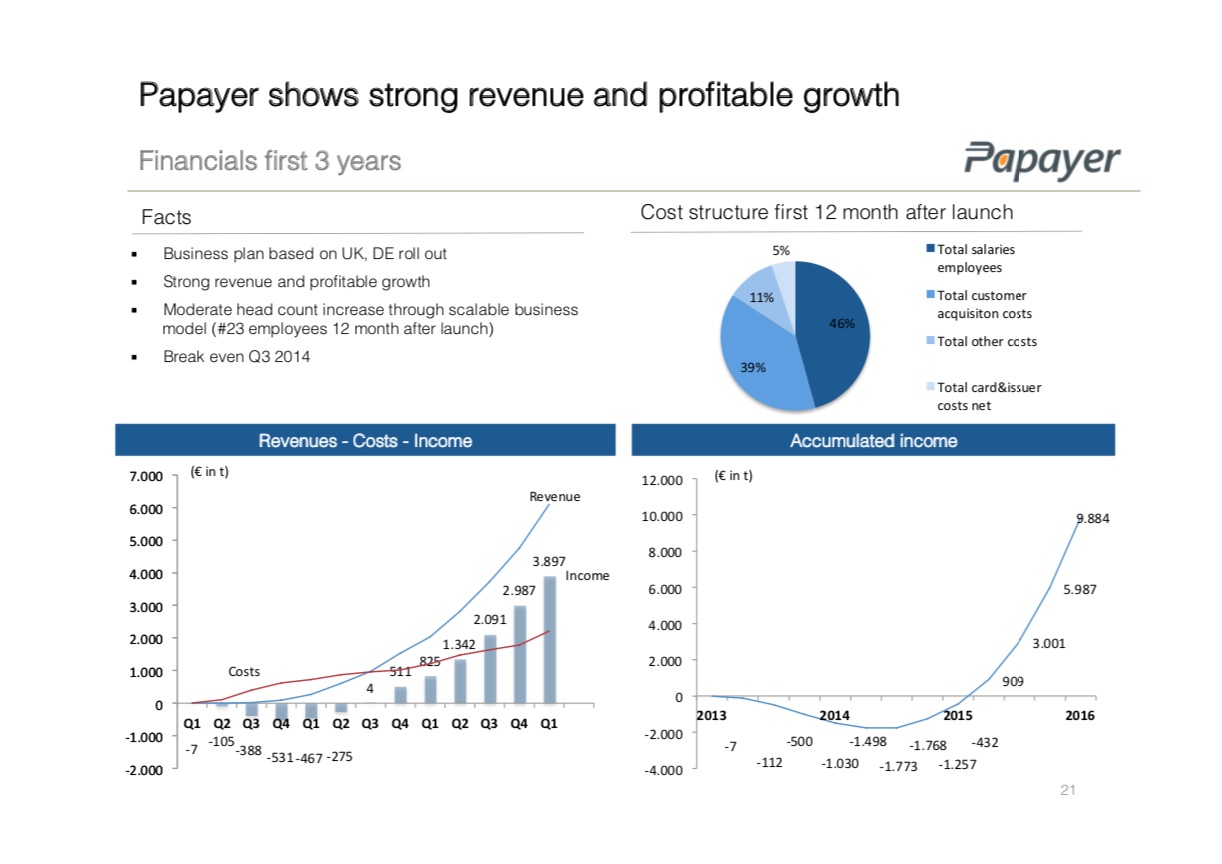

Schwarze Zahlen

Bevor die Gründer ihr Geschäftsmodell über den Haufen warfen, planten sie damit, stark zu wachsen. Das Tortendiagramm auf der Folie macht die Wachstumspläne noch einmal deutlich, fast 40 Prozent der Ausgaben sollten in das Marketing fließen.

Doch mit den neuen Nutzern plante das Fintech auch mit schnellen Gewinnen. Ein Break-even war für Ende 2014 anvisiert. Die Umsatz- und auch die Gewinnkurve sollte fast parallel steil nach oben gehen, das zeigt sich in der Präsentation. Das ist eher ungewöhnlich. Meistens fokussiert sich ein Startup entweder auf die Profitabilität oder das starke Wachstum. N26 erklärt im Rückblick den früh anvisierten Break-even damit, dass die Vision von Papayer auch nicht so groß war wie von N26.

Heute – sechs Jahre später – ist N26 nicht profitabel und befeuert sein Wachstum mit Investorengeldern. Sicherlich geht die Kurve mit dem Kundenwachstum steil nach oben, durch die starke Expansion sind die Verluste allerdings auch hoch. Das sei eine bewusste Entscheidung, teilt das Unternehmen mit.

N26 hat sicherlich gerade mit einigen Wachstumsproblemen zu kämpfen – was sich im Kundensupport bemerkbar macht. Für die Fintechszene spielt das Unternehmen aber heute als Bankenangreifer eine wichtige Rolle. Es hat die Chance zum deutschen Startup aufzusteigen, das auch international Erfolg hat.

Ein Papayer hätte dieses Potential sicherlich nicht gehabt. In den USA gab es erfolgreiche Vorbilder für Papayer – ganz im Sinne von Rocket Internet sind diese in der Präsentation aufgelistet. Auch beim Berliner Company Builder setzte man immer auf erfolgreiche US-Vorbilder.

Doch Valentin Stalf emanzipierte sich mit den N26-Plänen von seinem alten Arbeitgeber, ein guter Schritt wie sich im Rückblick zeigt. Die Kreditkarten für Jugendliche spielen heute keine große Rolle mehr. Der Markt war zu klein.

Dafür kämpft N26 mit Fintech-Banken wie Revolut oder Monzo um die Marktführerschaft unter den Digitalbanken. Es geht dabei um mediale Aufmerksamkeit, Millionen von Investoren und den besten Features. Revolut hat zum Beispiel kürzlich eine Funktion vorgestellt: eine Kreditkarte für Jugendliche. Vielleicht auch ein kleiner Seitenhieb auf die Konkurrenz.

Und auch N26 denkt wieder über ein Produkt für Jugendliche nach, sagte Valentin Stalf im OMR-Podcast. Es wäre eine Rückkehr zu den eigenen Wurzeln.