Open Banking schafft neue Chancen im E-Commerce, die weit über reine Zahlungen hinausgehen

Der Online-Handel wächst nach wie vor und Corona hat einen zusätzlichen Boom ausgelöst. Entsprechend groß ist auch die Konkurrenz, und der Druck auf jeden einzelnen Händler steigt. Neue Lösungen und Services basierend auf Open Banking-Technologie können dabei einen echten Wettbewerbsvorteil schaffen.

Was versteht man unter „Open Banking“?

Open Banking beschreibt im Allgemeinen die Öffnung einer Bankenschnittstelle für Drittanbieter, zum Beispiel für Fintechs. Im Auftrag des Kontoinhabers können diese Drittanbieter über sein Online-Banking Zahlungen auslösen oder die Kontodaten nutzen, um seine Identität zu verifizieren oder seine aktuelle Zahlungsfähigkeit zu prüfen. finAPI ist ein solches Fintech und hat die notwendige BaFin-Lizenz als Zahlungsauslöse- und Kontoinformationsdienst. Somit ist finAPI offiziell befugt, derartige Services zu erbringen.

Sichere Zahlungen für Online-Shops über Zahlungsauslösedienste

Vorkasse per Überweisung und Lastschrift gehören in der Regel zum Standardrepertoire im Checkout, da sie von den Kunden akzeptiert und häufig genutzt werden. Bei Überweisungen, die durch den Kunden ausgelöst werden, ist jedoch besonders häufig ein manuelles Eingreifen notwendig – etwa, weil der automatisierte Abgleich der Zahlungen nicht immer fehlerfrei funktioniert. Das verursacht unnötige indirekte Kosten in der Buchhaltung. Bei der Überweisung über einen Zahlungsauslösedienst, wie finAPI, sind die Zahlungsinformationen bei der Überweisung allesamt hinterlegt. Zahlendreher bei der IBAN oder Tippfehler beim Verwendungszweck gibt es hier nicht. Für den Kunden funktioniert die Überweisung genauso wie sonst auch beim Online-Banking: Auf einer gesicherten Seite von finAPI loggt der Kunde sich mit seinen bekannten Zugangsdaten ein und bestätigt anschließend die Überweisung mit einer TAN. Der Shop erhält eine Bestätigung über diesen Vorgang und die Gutschrift erfolgt innerhalb eines Arbeitstages vom Konto des Kunden direkt auf das Konto des Händlers.

Instant Payments: Geldeingang in zehn Sekunden

Eine schnellere Möglichkeit ist die Echtzeit-Überweisung, auch SEPA Instant Payment genannt. Das ist eine Überweisung, die sofort, also in Echtzeit, durchgeführt wird. Die Gutschrift auf dem Konto des Empfängers erfolgt dabei innerhalb von maximal zehn Sekunden. Die einzige Voraussetzung ist, dass beide beteiligten Banken Instant Payment unterstützen. Die meisten Banken tun dies bereits und weitere Banken werden vermutlich in Kürze folgen, denn Instant Payments haben sich nach Einschätzung der Deutschen Kreditwirtschaft (DK) bereits als neuer Standard etabliert.

Vorteile: Schnelle Zahlung von Kunden, aber auch schnelle Rückzahlung an Kunden

Online-Händler können Instant Payment im Checkout als zusätzliche Zahlungsmethode einbinden. Durch den sofortigen Zahlungseingang profitieren die Kunden von einem schnelleren Versand der Ware oder der sofortigen Freischaltung einer Anwendung. Gleichzeitig ist es für den Händler eine äußerst sichere Zahlungsart. Rückbuchungen sind nur in seltenen Ausnahmefällen möglich, zum Beispiel bei doppelt ausgeführten, betrügerisch erstellten oder aufgrund technischer Probleme fehlerhaft ausgeführten Instant Payments. Ebenso können Shops selbst Zahlungen per Echtzeit-Überweisung ausführen, um beispielsweise die Rückerstattung von Retouren zu beschleunigen und dies als Vorteil gegenüber Wettbewerbern zu nutzen.

Identitäts-, Alters- und Adressprüfung über das Bankkonto

Beim Verkauf von Produkten wie Videospielen, Alkohol oder Dienstleistungen wie Lotterien oder Glücksspiel ist eine Altersverifikation gesetzlich vorgeschrieben. Auch um einen Mobilfunkvertrag abzuschließen, ist eine Identitätsprüfung notwendig. Und um auf Nummer sicher zu gehen, überprüfen viele Online-Händler bei Neukunden die Adresse vor Versand der Ware. Mit finAPI „GiroIdent“ ist die Überprüfung und Verifizierung dieser Daten direkt über das Bankkonto des Kunden komplett online möglich. Im Vergleich zu anderen gängigen Verfahren, wie PostIdent oder VideoIdent, ist dieses Verfahren deutlich schneller, bequemer und ebenso sicher.

Einige Branchen sind darüber hinaus verpflichtet, eine KYC-Prüfung ihrer Kunden und Geschäftspartner durchzuführen. KYC steht dabei für „Know your customer“. Wer, wen, wie überprüfen muss, regelt hierbei das Geldwäschegesetz (GwG). Je nach Risikograd der Geldwäsche unterstützt finAPI auch hier mit entsprechenden digitalen und innovativen Lösungen.

Per Kontocheck aktuelle Zahlungsfähigkeit nachweisen

Bei Telefon-, Gas- und Stromverträgen, Wohnungsanmietungen, aber auch beim Online-Kauf höherpreisiger Produkte prüfen Händler in der Regel die Bonität ihrer Kunden. Liegen bei der Auskunftei nicht ausreichend Informationen für eine positive Bonitätsbewertung vor oder lässt das Zahlungsverhalten in der Vergangenheit auf ein erhöhtes Zahlungsausfallrisiko schließen, wird der gewünschte Vertragsabschluss größtenteils abgelehnt.

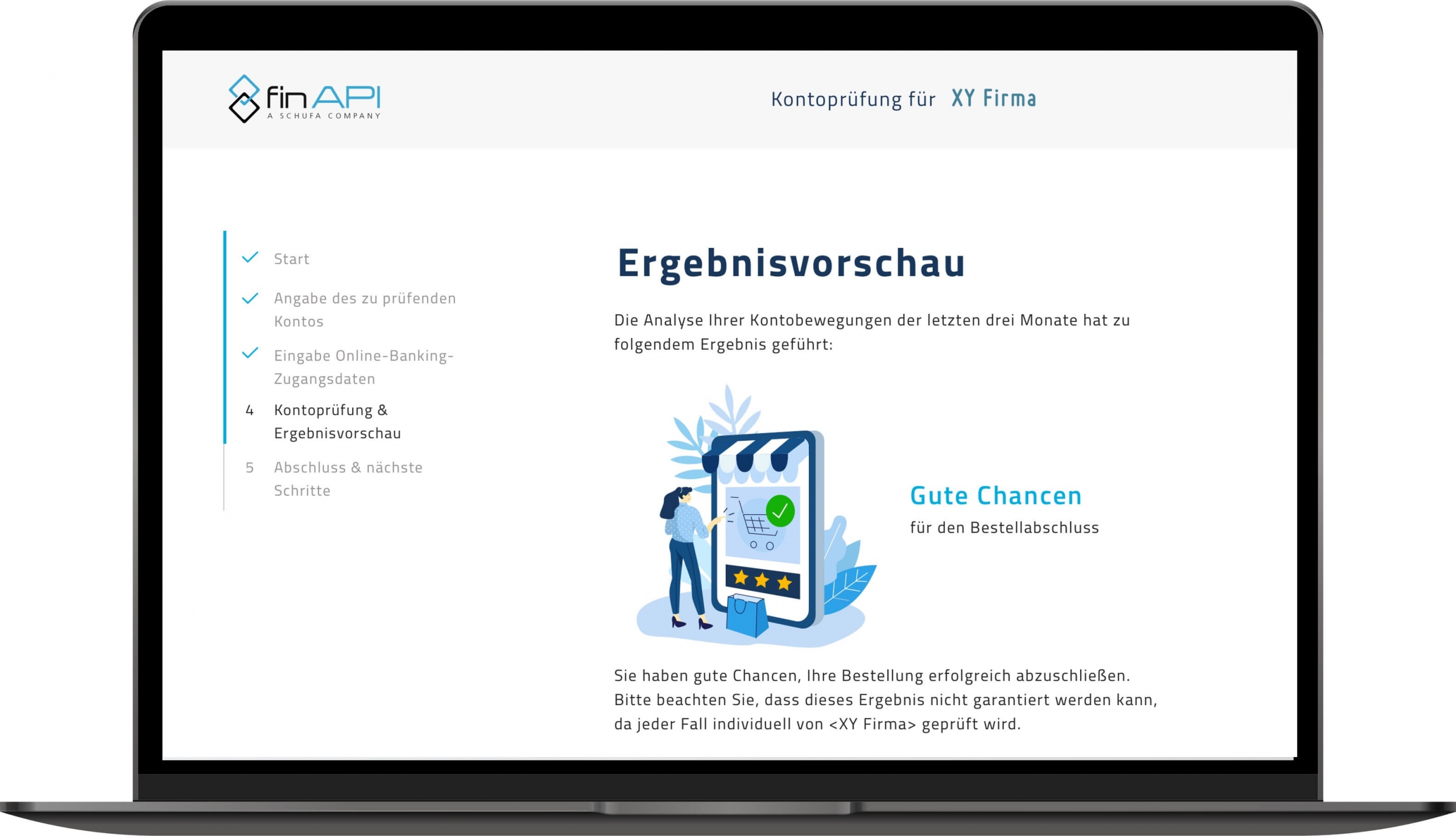

Mithilfe von finAPI GiroCheck haben diese Kunden jetzt die Chance, ihre aktuelle Zahlungsfähigkeit nachzuweisen. Dafür gewährt der Kontoinhaber finAPI einen einmaligen Kontoeinblick. finAPI analysiert, ob eine ausreichende Kontodeckung vorhanden ist und ob regelmäßige Zahlungen eingehen. Der Kunde erhält daraufhin eine vorläufige Einschätzung seiner Chancen, den gewünschten Vertrag zu erhalten. Anhand dieses Ergebnisses kann der Kunde selbst entscheiden, ob der Händler eine erneute Prüfung durchführen soll. Übermittelt er die Ergebnisse, entscheidet der Händler auf Basis der Kontoprüfung, ob er dem Kunden ein Angebot macht. Gibt der Kunde die Daten nicht weiter, wird der Bestellvorgang beendet. Der Kunde kann mit dieser Lösung schnell und einfach seine aktuelle Bonität nachweisen – der Händler kann neue Zielgruppen erschließen, ohne zusätzliche Risiken einzugehen. So kann er den Kundenstamm vergrößern und die Umsätze steigern.

Zahlungsverzug? Gemeinsame Lösung mit dem Kunden finden, wenn es mal hakt.

Fast jede fünfte Rechnung wird zu spät oder gar nicht bezahlt. Häufig wird die Überweisung schlicht vergessen oder es liegt ein vorübergehender Liquiditätsengpass beim Kunden vor. Statt direkt ein teures aufwendiges Mahnverfahren zu starten, bietet finAPI mit DebitFlex eine kundenfreundliche Forderungsmanagement-Lösung an. Statt der Mahnung schickt der Händler eine freundliche Zahlungserinnerung per Post, E-Mail, SMS oder WhatsApp. Über einen darin enthaltenen QR-Code oder Link gelangen die Kunden auf eine gesicherte Internetseite, über die sie finAPI einen einmaligen Kontoeinblick gestatten können. Anhand der aktuellen Kontodaten ermittelt finAPI einen individuellen Zahlungsvorschlag: Sofortzahlung, Zahlungsaufschub oder ein persönlicher Ratenplan. Stimmt der Kunde dieser Zahlungsweise zu, erhält das Unternehmen eine kurze Information und das Mahnverfahren ist abgewendet. So lässt sich unkompliziert und sicher eine Lösung finden, von der sowohl Kunden als auch Händler profitieren.

Open Banking: Wachstumschancen für alle Branchen

Diese beschriebenen Use Cases sind nur ein Auszug der vielfältigen Möglichkeiten von Open Banking im E-Commerce. Auch Unternehmen vieler anderer Branchen setzen bereits Open Banking-Lösungen ein oder entwickeln selbst auf dieser Basis innovative digitale Anwendungen, um ihren Kunden neue individuelle Services anzubieten. Banken und Kreditgeber verwenden Kontoanalysen über finAPI als Entscheidungsgrundlage für eine schnelle digitale Kreditvergabe. Versicherungen nutzen mit Zustimmung des Kunden die Kontodaten zur Erkennung von Versicherungsverträgen und versicherungsrelevanten Veränderungen in den Transaktionen für eine individuelle Kundenberatung. Finanzdienstleister und Fintechs entwickeln praktische Finanz-Apps, die vom digitalen Haushaltsbuch bis zur individuellen Finanzberatung kaum Wünsche offenlassen. Weitere spannende Use Cases und Informationen zum Produktangebot von finAPI finden Sie unter www.finapi.io.